Steuerpolitik der FDP: Alter Wein in neuen SchlûÊuchen

31. August 2017 | Patrick Schreiner, Kai Eicker-Wolf

Eines muss man Christian Lindner lassen: Es ist ihm gelungen, der dahinsiechenden FDP nicht nur neues Leben einzuhauchen, sondern ihr auch den Ruf einer modernen, aufgeschlossenen Partei zu verschaffen. Den Ruf einer Partei, die mit den Fehlern und UnzulûÊnglichkeiten der Vergangenheit gebrochen habe und nun ein freundlicheres Gesicht zeige. Aber stecken hinter dieser politisch aufgehû¥bschten OberflûÊche auch erneuerte Inhalte, etwa in der Steuerpolitik?

Einfû¥hrung: Die Verteilung der Steuerlast in Deutschland

In Deutschland verteilen sich direkte und indirekte Steuern hûÑchst ungleich auf die verschiedenen Einkommensgruppen: Die untere HûÊlfte der Haushalte bezieht 24 Prozent des gesamten Bruttoeinkommens und zahlt lediglich knapp vier Prozent der direkten Steuern (zu direkten Steuern gehûÑren insbesondere Einkommen-, Abgeltungs- und Unternehmenssteuern). Dem stehen die oberen zehn Prozent der Haushalte gegenû¥ber, die bei einem Einkommensanteil von 32 Prozent fast 60 Prozent der direkten Steuern tragen. Beim obersten einen Prozent belaufen sich Einkommensanteil und direkte Steuerbelastung auf etwa zehn und 26 Prozent. Insgesamt fûÊllt die Belastung mit direkten Steuern in AbhûÊngigkeit vom Einkommen also deutlich progressiv aus: Hohe Einkommen werden stûÊrker belastet, niedrige weniger oder gar nicht.

Ein gûÊnzlich anderes Bild liefern die indirekten Steuern (also die Konsumsteuern, insbesondere die Umsatzsteuer): Die untere HûÊlfte der Haushalte wird mit 36 Prozent des Einkommens indirekt besteuert, wûÊhrend das deutlich grûÑûere Gesamteinkommen der oberen zehn Prozent lediglich mit knapp 20 Prozent indirekt besteuert wird. Dies hat eine ganz wesentliche Ursache: Je grûÑûer das Haushaltseinkommen ist, desto mehr Mittel flieûen in die VermûÑgensbildung und nicht in den Konsum.

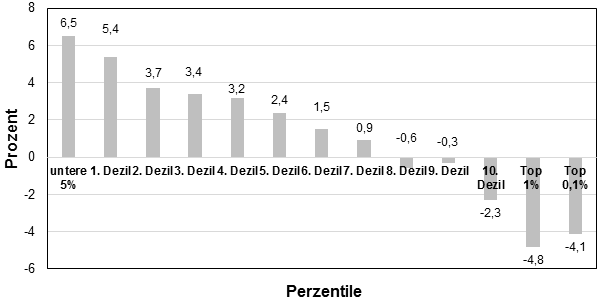

Wie aber wirken sich nun direkte und indirekte Besteuerung zusammen aus? Insgesamt ist das deutsche Steuer- und Abgabensystem zwar progressiv, hûÑhere Einkommen werden also auch unter Berû¥cksichtigung indirekter Steuern hûÑher besteuert. Allerdings fûÊllt die Progression deutlich schwûÊcher aus, als es ein Blick nur auf die direkte Einkommensbesteuerung vermuten lûÊsst. Im Zeitablauf ist der Progressionsgrad zudem deutlich zurû¥ckgegangen: WûÊhrend kleine Einkommen aktuell deutlich hûÑhere Belastungen zu tragen haben als noch Ende der 1990er Jahre, sind einkommensstarke Haushalte seither in erheblichem Umfang entlastet worden. WûÊhrend die steuerliche Belastung des untersten Zehntels in Relation zum Bruttoeinkommen zwischen 1998 und 2015 um 5,4 Prozent anstieg, konnte sich das oberste Zehntel im selben Zeitraum û¥ber eine steuerliche Entlastung von 2,3 Prozent freuen. Das reichste Prozent der BevûÑlkerung wurde sogar um fast fû¥nf Prozent entlastet (Abbildung 1).

Abbildung 1: VerûÊnderung der Steuerzahlungen 1998-2015 bezogen auf das Haushalts-bruttoûÊquivalenzeinkommen. Quelle: Bach u.a. (2016a: 67).

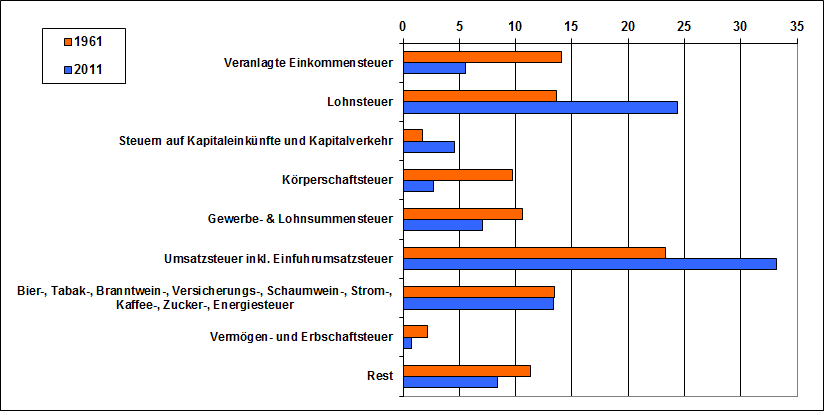

Blickt man noch weiter zurû¥ck, so zeigt sich, dass diese Entwicklung keineswegs neu ist. Sogar schon seit mindestens den 1960er Jahren befindet sich Deutschland auf einem unguten Weg. Der Trend ist eindeutig: WûÊhrend hohe Einkommen, VermûÑgen und Gewinne immer mehr entlastet wurden, wurden kleine und mittlere Einkommen immer stûÊrker belastet.

Abbildung 2: Aufkommen verschiedener Steuern als Anteil am Gesamt-Steueraufkommen, 1961 und 2011, Deutschland. Quelle: Statistisches Bundesamt, eigene Berechnung.

Zwischen 1961 und 2011 ist der Anteil der Lohnsteuer am Gesamtsteueraufkommen von 13,6 Prozent auf 24,4 Prozent deutlich gestiegen. Damit trugen Arbeitnehmerinnen und Arbeitnehmer 2011 alleine durch die Lohnsteuer schon fast ein Viertel bei. Umgekehrt ist der Anteil der veranlagten Einkommensteuer von 14,1 Prozent auf 5,6 Prozent deutlich zurû¥ckgegangen. Diese Form der Einkommensteuer wird insbesondere von SelbstûÊndigen, von Gewerbetreibenden und von Vermieterinnen und Vermietern bezahlt. Damit trugen gerade die, die û¥ber hûÑhere Einkommen verfû¥gen, 2011 durch ihre Einkommensteuerzahlungen deutlich weniger zum Gesamtsteueraufkommen bei als 1961. Hinzu kommen deutliche Entlastungen von Unternehmen insbesondere bei der KûÑrperschaftsteuer. Ihr Anteil ist von 9,7 Prozent auf 2,7 Prozent zurû¥ckgegangen. Zudem sank der Anteil der Gewerbesteuer (inklusive der mittlerweile abgeschafften Lohnsummensteuer) von 10,6 Prozent auf 7,1 Prozent des Gesamtsteueraufkommens. Zurû¥ckgegangen ist auch der Anteil, den die VermûÑgens- und die Erbschaftsteuer am Gesamtsteueraufkommen ausmachen ã wovon Menschen mit groûen VermûÑgen profitierten. Anders bei den indirekten Steuern: WûÊhrend die sonstigen Verbrauchssteuern (Biersteuer, Tabaksteuer usw.) 2011 in etwa den gleichen Anteil am Gesamtsteueraufkommen hatten wie 1961, ist der Anteil der Umsatzsteuer von 23,3 Prozent auf 33,1 Prozent deutlich angestiegen. Dies ist im Wesentlichen auf einen seit Jahrzehnten immer wieder erhûÑhten Umsatzsteuer-Satz zurû¥ckzufû¥hren und belastet gerade kleine und mittlere Einkommen.

Insgesamt legen die hier beschriebenen politischen Trends eine hûÑhere Besteuerung von hohen Einkommen und groûen VermûÑgen nahe. Dies gilt gerade auch angesichts des hohen Ausgabenbedarfs bei Infrastruktur, Erziehung und Bildung, Gesundheit, Pflege, Integration, Energie, Verkehr und Wohnraum. In diesen und weiteren Bereichen der ûÑffentlichen und sozialen Dienstleistungen sowie der Infrastruktur gibt es nach jahrzehntelanger Kû¥rzungspolitik einen betrûÊchtlichen Nachholbedarf, der durch die aktuellen konjunkturbedingten Steuermehreinnahmen keineswegs gedeckt werden kann. So betrûÊgt alleine der Investitionsstau bei den Kommunen inzwischen 126 Mrd. Euro.

Die steuer- und finanzpolitischen VorschlûÊge der FDP zur Bundestagswahl 2017ô

Von alldem will die FDP in ihrem Bundestags-Wahlprogramm aber nichts wissen. Stattdessen behauptet die Partei, die Politik fû¥hre mit hohen Steuern in Zeiten niedriger Zinsen ãzu einer Enteignung der Mittelschicht und der Bezieher der kleineren Einkommenã. Die tatsûÊchliche Besteuerung der Einkommensklassen und die generelle Entwicklung der Verteilung von Einkommen und VermûÑgen blendet die Partei offenbar vollkommen aus.

So will die FDP die Einkommensteuer noch weiter senken ã wovon einmal mehr vor allem hohe Einkommen profitieren sollen. Die Partei spricht von einem ãEntlastungsvolumen von mindestens 30 Milliarden Euroã. Damit geht sie noch deutlich û¥ber die teuren Steuersenkungsphantasien hinaus, die etwa CDU/CSU, aber auch die SPD in ihren Programmen entwickelt haben. Der Einkommensteuertarif soll nach rechts verschoben und der so genannte ãMittelstandsbauchã abgeflacht werden. Generell soll es einen ãdauerhaften Einstieg in eine regelmûÊûige Anpassung des Steuertarifs an die Inflationã geben (also einen so genannten ãTarif auf RûÊdernã zur BekûÊmpfung der ãkalten Progressionã). Am Ehegattensplitting hûÊlt die FDP ausdrû¥cklich fest, KinderfreibetrûÊge will sie anheben und verschiedene weitere steuersenkende Maûnahmen (zum Beispiel hûÑhere PauschbetrûÊge) durchsetzen. Den SolidaritûÊtszuschlag will die Partei bis Ende 2019 abschaffen ã was zur Folge hûÊtte, dass zukû¥nftig noch weniger nach individueller LeistungsfûÊhigkeit besteuert wird.

Diese steuerpolitischen VorschlûÊge wû¥rden ã sollten sie umgesetzt werden ã zu einer noch grûÑûeren Ungleichverteilung fû¥hren. Einmal mehr wû¥rden nûÊmlich vorrangig hohe Einkommen profitieren. Auûerdem wûÊre das angepeilte Entlastungsvolumen von ãmindestens 30 Milliarden Euroã bei der Einkommensteuer fû¥r die ûÑffentliche Hand angesichts des hohen Ausgabenbedarfs schlicht nicht verkraftbar.

Abzulehnen ist aus dem gleichen Grund auch ein ãTarif auf RûÊdernã: Anpassungen zum Ausgleich der so genannten kalten Progression mû¥ssen von Zeit zu Zeit erfolgen. So, wie man es auch in den zurû¥ckliegenden Jahren gehandhabt hat ã wobei die verschiedenen Finanzminister hier allerdings fatalerweise û¥ber das Ziel hinausschossen sind und ihre Anpassungen grûÑûer waren, als es aufgrund der Inflationsentwicklung notwendig gewesen wûÊre. Anders, als immer wieder ã unter anderem von der FDP ã behauptet, hat es de facto also gar keine versteckte Steuermehrbelastung durch die ãkalte Progressionã gegeben. Wû¥rde man nun sogar noch einen Schritt weitergehen und ã wie es die FDP wû¥nscht ã die Steuertarife automatisch jûÊhrlich an die Inflationsentwicklung anpassen, so wû¥rde dies hohe SteuerausfûÊlle nach sich ziehen. Das Institut fû¥r MakroûÑkonomie und Konjunkturforschung bezifferte die Kosten einer solchen Maûnahme beispielsweise 2014 auf 3 Mrd. Euro fû¥r jedes Jahr bei einer Inflationsrate von 2 Prozent (nach 3 Jahren also Gesamtkosten von 9 Mrd. Euro usw.) Und das fû¥r eine Maûnahme, von der gar nicht vorwiegend ã wie oft suggeriert ã Gering- und Normalverdienende, sondern vor allem Menschen mit hohen Einkommen profitieren wû¥rden.

Eine VermûÑgenssteuer lehnt die FDP ebenso ab wie eine Finanztransaktionssteuer. Auch eine ãweitere VerschûÊrfungã der Erbschaftssteuer ist mit der Partei nicht zu machen. Faktisch will sie diese sogar an einer Stelle drastisch senken: ãBei Erbschaften zwischen Ehegatten oder eingetragenen Lebenspartnern wollen wir, dass zukû¥nftig keine Erbschaftsteuer anfûÊllt.ã

Problematisch sind auch die Vorstellungen der FDP zur Gewerbesteuer. Im Ergebnis wû¥rden die Vorhaben der Partei die schwierige Finanzlage der Kommunen verschûÊrfen und der Einheitlichkeit der LebensverhûÊltnisse in deutschen StûÊdten und Gemeinden endgû¥ltig den Garaus machen. Die FDP mûÑchte die Gewerbesteuer "langfristig durch einen kommunalen Zuschlag mit eigenem Hebesatzrecht auf die KûÑrperschaftsteuer und auf die zuvor abgesenkte Einkommensteuer sowie einen hûÑheren Anteil der Kommunen an der Umsatzsteuer" ersetzen, also abschaffen. Und bis dahin soll "die gewerbesteuerliche Bemessungsgrundlage um gewinnunabhûÊngige Hinzurechnungen bereinigt und damit an die einkommen- und kûÑrperschaftsteuerliche Bemessungsgrundlage angeglichen werden." Die erstgenannte Forderung hûÊtte eine Ausweitung der Konkurrenz zwischen Kommunen um mûÑglichst niedrige Steuern zur Folge ã mit der wahrscheinlichen Konsequenz insgesamt niedrigerer kommunaler Einnahmen. Beide Forderungen wû¥rden û¥berdies die KonjunkturabhûÊngigkeit kommunaler Einnahmen ã die heute schon ein betrûÊchtliches Problem darstellt ã noch erhûÑhen. Hinzu kommt: Da die Gewerbesteuer (als rein kommunale Steuer) auf die Einkommensteuer (als Gemeinschaftsteuer / Bund, LûÊnder, Kommunen erhalten die Einnahmen) anrechenbar ist, findet mit ihr eine Art inhûÊrenter Finanzausgleich von Bund und LûÊndern zu den Kommunen statt; mit Abschaffung der Gewerbesteuer ginge diese sinnvolle Regelung verloren. Im ûbrigen dient die Gewerbesteuer der Finanzierung kommunaler Leistungen (Infrastruktur, ûÑffentliche Dienstleistungen, WirtschaftsfûÑrderung usw.) fû¥r Unternehmen, die ja von diesen Leistungen massiv profitieren. Dieser Zusammenhang wû¥rde durch eine Abschaffung der Gewerbesteuer mindestens geschwûÊcht.

ûber die Gewerbesteuer hinaus soll es nach dem Willen der FDP auch erleichterte AbschreibungsmûÑglichkeiten (und damit erleichterte SteuersparmûÑglichkeiten) fû¥r Unternehmen geben. Insbesondere die Schaffung von Wohnraum sowie Forschung und Entwicklung in kleinen und mittleren Unternehmen sollen hierdurch gefûÑrdert werden. Dies dû¥rfte tatsûÊchlich aber kaum mehr als Klientelpolitik sein ã stimulierende Effekte sind durch hûÑhere Abschreibungen mitnichten zu erwarten. Gerade im Bereich des Wohnungsbaus ist û¥berdies nicht einzusehen, weshalb Unternehmen steuerliche Vorteile genieûen, aber nicht dazu verpflichtet werden sollen, im Gegenzug gemeinwohlorientiert zu handeln und bezahlbaren (!) Wohnraum anzubieten.

Auch der FDP-Vorschlag einer steuerlichen ForschungsfûÑrderung durch entsprechende erleichterte AbschreibungsmûÑglichkeiten ist problematisch. Zu befû¥rchten ist, dass es hier lediglich zu (erheblichen) Mitnahmeeffekten kommt. Steuerliche ForschungsfûÑrderung ist teuer und wenig zielgenau. Der Kontrollaufwand ist gerade bei kleinen und mittleren Unternehmen groû. Sinnvoller wûÊre es, schon bestehende MûÑglichkeiten der Projekt- und InnovationsfûÑrderung weiterzuentwickeln. Hinzu kommen grundsûÊtzliche Bedenken: Damit Unternehmen forschen und investieren, brauchen sie nicht staatliche Anreize, sondern Aussichten auf Profit ã die sie aber nur haben, wenn es seitens der privaten Haushalte, seitens anderer Unternehmen oder seitens des Staates eine entsprechende Nachfrage nach ihren Produkten und Dienstleistungen gibt. EinschrûÊnkend anzumerken ist gleichwohl, dass ã mit Ausnahme der Linkspartei ã auch alle Parteien eine steuerliche ForschungsfûÑrderung anstreben.

Ein steuerpolitisches Ziel der FDP ist ausweislich ihres Wahlprogramms auch die Einfû¥hrung einer verbindlichen Begrenzung von Steuern sowie Abgaben. In ihrer RadikalitûÊt teilt die Partei diese Forderung lediglich mit der AfD. Die FDP mûÑchte eine "Belastungsgrenze fû¥r direkte Steuern und Sozialabgaben" ins Grundgesetz schreiben ã die (individuelle) Gesamtsteuerbelastung soll 50 Prozent nicht û¥bersteigen dû¥rfen.

Stecken nun also hinter der politisch aufgehû¥bschten OberflûÊche der FDP auch tatsûÊchlich erneuerte Inhalte? Zumindest im Bereich der Steuerpolitik nicht: Die FDP will ausweislich ihres Wahlprogramms ihre bisherige Klientelpolitik zu Gunsten von Unternehmen und Reichen fortsetzen.

Und jenseits der Steuerpolitik?

Das Wahlprogramm der FDP atmet nicht nur aus steuerpolitischer Sicht einen neoliberalen Geist. Einige wenige Beispiele: Ihre rentenpolitischen PlûÊne laufen gleich mehrfach auf zusûÊtzliche Rentenkû¥rzungen hinaus. Die Gesetzliche Rentenversicherung will die Partei zu Gunsten privater und betrieblicher Vorsorge weiter schwûÊchen. Die arbeitsmarktpolitischen PlûÊne der FDP sehen weitere Deregulierungen und faktische Leistungskû¥rzungen vor. Zudem stehen fû¥r die FDP insgesamt Arbeitgeber- und Unternehmensinteressen im Vordergrund. WûÊhrend im Wahlprogramm Begriffe wie "flexibel", "FlexibilitûÊt" usw. alleine in arbeitsmarktpolitischen ZusammenhûÊngen (!) 24 Mal genannt werden, fehlt der Begriff "Gute Arbeit" vûÑllig. Den Mindestlohn will sie weniger gut kontrollieren lassen und damit leichter umgehbar machen. Die Schuldenbremse will sie noch strikter durchsetzen. Dann kûÑnnten zusûÊtzliche Infrastrukturinvestitionen ã wenn û¥berhaupt ã nur noch û¥ber eine Kû¥rzung von Mitteln in anderen Bereichen finanziert werden. Wirtschaftspolitisch erweckt die Partei wiederholt den Eindruck, in Deutschland gebe es massive Investitionshindernisse und Standortnachteile, die allesamt auf ein zu groûes wirtschaftliches Engagement des Staates zurû¥ckzufû¥hren seien. Sie fordert entsprechend an zahlreichen Stellen, stûÊrker auf MarktkrûÊfte und private Akteure zu setzen. So verlangt sie etwa offensiv mehr ûffentlich-Private Partnerschaften im Verkehrsbereich ã allen schlechten Erfahrungen mit diesen Beschaffungs- und Finanzierungsmodellen zum Trotz. Und nicht zuletzt will die FDP die staatlichen Anteile an Deutscher Post und Deutscher Telekom vollstûÊndig verkaufen bzw. privatisieren.

So mag die FDP zwar mit aufpolierter OberflûÊche daherkommen ã die Inhalte dahinter aber sind die alten. Von ihrer Politik profitieren Unternehmen, Arbeitgeber und Reiche.

Quellen

- Bach, Stefan/Buslei, Hermann (2017): Wie kûÑnnen mittlere Einkommen beim Einkommensteuertarif entlastet werden?, in: DIW Wochenbericht 20/2017.

- Bach, Stefan/Isaak, Niklas (2017): Senkung der Mehrwertsteuer entlastet untere und mittlere Einkommen am stûÊrsten, in: DIW Wochenbericht 31/2017.

- Bach, Stefan/Beznoska, Martin/Steiner, Viktor (2016a): Wer trûÊgt die Steuerlast in Deutschland? Verteilungswirkungen des deutschen Steuer- und Transfersystems. DIW Berlin: Politik-beratung kompakt 114, Berlin.

- Bach, Stefan/Beznoska, Martin/Steiner, Viktor (2016b): Wer trûÊgt die Steuerlast in Deutschland? Steuerbelastung nur schwach progressiv, in: DIW Wochenbericht 51+52/2016.

- Deutscher Gewerkschaftsbund (2016): Gerecht besteuern, in die Zukunft investieren. Steuer-politische Eckpunkte des DGB zur Bundestagswahl 2017, Berlin.

- Eicker-Wolf, Kai/Truger, Achim (2017b): Verteilungsgerechtigkeit in Deutschland: Der Beitrag der Finanz- und Steuerpolitik, in: Eicker-Wolf, Kai/Truger, Achim (Hg.) (2017a): Ungleichheit in Deutschland ã ein ãgehyptes Problemã? Marburg.

- FDP (2017): Wahlprogramm zur Bundestagswahl 2017.

- KfW-Research (2017): KfW-Kommunalpanel 2017, Frankfurt am Main.

- Rietzler, Katja/Scholz, Birger/Teichmann, Dieter/Truger, Achim (2017): IMK ãSteuerschûÊtzung 2017-2021, IMK Report 126, Mai 2017.

- Rietzler, Katja/Truger, Achim (2015): Auf absehbare Zeit kein Handlungsbedarf: Kalte Progression durch regelmûÊûige Steuerentlastungen seit 1991 mehr als ausgeglichen, IMK Policy Brief 9/2015.

Patrick Schreiner ist Gewerkschafter und Publizist aus Bielefeld/Berlin. Zu seinen Arbeitsschwerpunkten gehûÑren Wirtschaftspolitik, Verteilung, Neoliberalismus und Politische Theorie.

Kai Eicker-Wolf ist Wirtschaftswissenschaftler und GewerkschaftssekretûÊr.